日本税務会計学会で発表しました。(経営者保証制度の変革と事業再生税制)2015.07.10

「経営者保証に関するガイドライン」の策定

平成25年12月、日本商工会議所と全銀連により「経営者保証に関するガイドライン」(以下、ガイドラインと言います。)が策定され、平成26年2月1日より適用されました。ガイドラインは、一定の経営状況にある場合には、「経営者保証なしの融資」を受けられる可能性について触れられています。一定の経営状況とは、①法人と経営者の経理の明確な区分、②財務基盤の強化、③経営の透明性(適時適切な情報開示)の3つです。さらにガイドラインでは、業績の悪化した中小企業の経営者が早期の事業再生等を決断すれば、保証人の保有資産のうち生活費として一定程度の現金や「華美でない自宅」を残すことを認めています。また、中小企業再生支援協議会による再生支援スキームを利用して策定された再生計画に全金融機関が同意して会社の債務及び会社の経営者で保証人である個人の保証債務の免除を一体的に行った場合には、金融機関における寄付金課税(法法37)並びに保証債務者における債務免除益課税(所法36)はいずれも生じないこととされています。(「経営者保証に関するガイドライン」に基づく保証債務の整理に係る課税関係の整理より)

企業再生税制の活用

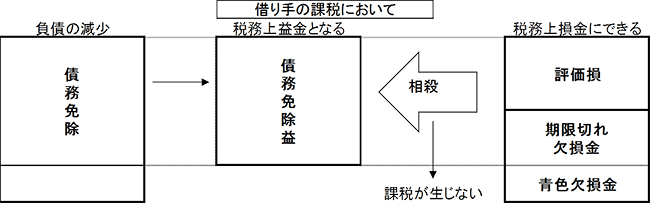

法人が再生計画を進めるうえで、金融機関からの債務免除を受けた場合の債務免除益に対する課税の軽減措置として、法人税法では「企業再生税制」として以下の措置が講じられています。

- (1) 資産の評価損の損金算入制度

- (2) 期限切れ欠損金の優先的損金算入制度

いずれの制度もその適用にあたっては、①中小企業再生支援協議会等の準則に従って再生計画が策定されていること、②公正な価格による資産評定に基づく実態B/Sが作成され、債務免除額が定められていること、さらには③2以上の金融機関もしくは政府系金融機関等が債務免除をすることの要件を満たす必要があります。

「企業再生税制」の概要

平成25年度の税制改正により、法人の経営者で保証人である個人が、企業再生のために私財を提供した場合の非課税措置が創設されました。

また、平成26年度の税制改正により、個人版事業再生税制(仕組みは法人と同じ)が創設されています。